Jak znaleźć partnera biznesowego w korona-rzeczywistości, przez którego nie wpadniemy w długi? Poradnik finansowy dla przedsiębiorcy, który chce uniknąć konsekwencji opóźnionych płatności

Jak znaleźć partnera biznesowego w korona-rzeczywistości, przez którego nie wpadniemy w długi? Poradnik finansowy dla przedsiębiorcy, który chce uniknąć konsekwencji opóźnionych płatności

Zatory płatnicze jeszcze przed pandemią były jedną z głównych bolączek polskiej gospodarki. Korona-kryzys dodatkowo pogłębił ten problem. Faktury opłacane po terminie przez klientów i kontrahentów są już problemem dla 7 na 10 przedsiębiorców w naszym kraju. Jak pokazuje raport ”European Payment Report 2020”, czas oczekiwania na zapłatę w porównaniu z 2019 r. w sektorze B2B wydłużył się o 36 dni, a w sektorze publicznym o 54 dni! Co zatem mają zrobić firmy, które w obecnej rzeczywistości chcą bez przeszkód prowadzić swoje biznesy i najważniejsze – robić interesy z wypłacalnymi i wiarygodnymi partnerami? Czy da się uniknąć konsekwencji opóźnionych płatności? Oczywiście, że tak! Wystarczy poznać i zastosować w praktyce kilka „tricków”. Z pomocnymi poradami przychodzi Intrum!

Nie czekaj na rozwój czarnego scenariusza, czyli postaw na monitoring płatności

Prowadząc biznes, należy być świadomym tego, że opóźnione płatności po prostu mają i będą mieć miejsce, szczególnie w obecnej rzeczywistości. Taka jest brutalna prawda. Kontrahenci czy klienci z różnych powodów mogą przestać płacić na czas. Jeżeli nie możemy pozwolić sobie na rozwój takich wydarzeń, bo każde opóźnienie wpłynie negatywnie na płynność finansową naszej firmy, warto zadbać o to wcześniej. Mowa tu o monitoringu płatności.

– Problemem polskich przedsiębiorców jest to, że zbyt długo czekają z podjęciem jakichkolwiek działań. Szukają pomocy, by poradzić sobie z niewypłacalnymi kontrahentami, kiedy ci zwlekają z zapłatą miesiąc, trzy, a nie rzadko i pół roku. Prawda jest taka, że statystycznie z każdym tygodniem szanse na odzyskanie środków maleją. Dlatego najlepiej zacząć działać szybko. Warto zainwestować w monitoring płatności (system, który będziemy obsługiwać samodzielnie lub możemy zwrócić się z tym zadaniem do firmy zewnętrznej), dzięki któremu będzie można „śledzić” to, co się dzieje z daną fakturą z momentem jej wystawienia. System powiadomi o tym, kiedy termin na zapłatę minął. Przedsiębiorca wtedy sam decyduje czy chce dalej czekać, czy chce od razu skorzystać z usług profesjonalnej firmy windykacyjnej, która pomoże w efektywnym odzyskaniu należności i przejmie na siebie cały stres związany z tym faktem – podpowiada Dariusz Łupiński, ekspert Intrum.

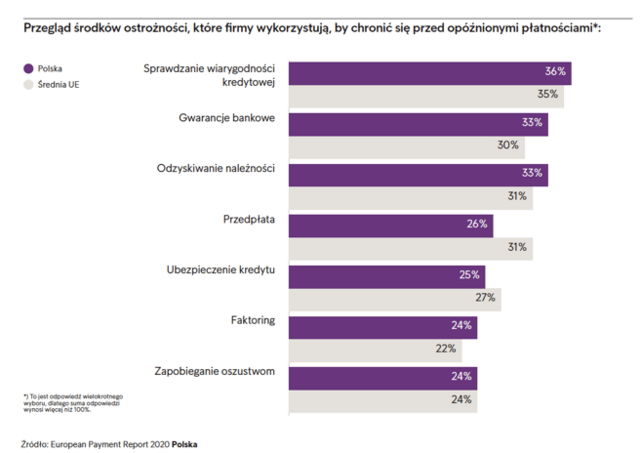

Jakie inne środki mogą stosować przedsiębiorcy, by ochronić się przed skutkami opóźnionych płatności, czy współpracą z niewypłacalnymi kontrahentami? Z odpowiedzią przychodzą respondenci badania przeprowadzonego przez Intrum[1].

Dlaczego warto wymagać przedpłaty

Według deklaracji firm pytanych przez Intrum, wśród stosowanych rozwiązań, oprócz profesjonalnego odzyskiwania należności, znalazły się m.in. sprawdzanie wiarygodności kredytowej kontrahenta/partnera biznesowego, stosowanie gwarancji bankowych czy wymaganie przedpłaty.

Wymaganie przedpłaty od klienta czy kontrahenta, czyli jakiejś części umówionej kwoty – zapłaty za towary czy usługi, które dopiero mają być dostarczone (czyli przed realizacją), nie jest nowym rozwiązaniem, w dodatku jest opcją dostępną od ręki, warto więc z niej korzystać. Firma minimalizuje w ten sposób ryzyko narażenia się na pogorszenie płynności finansowej. Lepiej bowiem uzyskać nawet tylko część należnych środków od razu, niż potem czekać tygodniami na zapłatę całości. – Przedpłata, oprócz podpisanej umowy czy zlecenia, jest także kolejnym dowodem na to, że dana realizacja została zlecona. Kontrahentowi będzie trudniej „wymigać się” od zapłaty reszty należności, jeżeli już potwierdził, że daną sumę jest winien – uzupełnia Dariusz Łupiński, ekspert Intrum.

Ważne: stosowanie przedpłaty jest szczególnie istotne w przypadku firm, które produkują wyroby na zamówienie (albo działające w tzw. niszy), których sprzedaż innemu klientowi byłaby niemożliwa z różnych względów i dlatego naraziłaby się na straty finansowe.

Gwarancja bankowa – co to jest i jaką ochronę daje

Można również postawić na bardziej „zdecydowane” rozwiązania niż monitoring płatności czy wymaganie przedpłaty. Jednym z nich jest gwarancja bankowa. Warto się nią zainteresować szczególnie wtedy, kiedy mamy za sobą złe doświadczenia biznesowe z niepłacącymi na czas kontrahentami lub realizacja umowy dotyczy wysokiej kwoty.

Jak sama nazwa wskazuje, gwarancja bankowa jest zobowiązaniem się banku do zapłaty firmie określonej kwoty wskazanej w gwarancji, na wypadek, gdyby jej kontrahent czy partner biznesowy nie wywiązał się z obowiązku uiszczenia faktury. W takiej sytuacji pieniądze są wypłacane wierzycielowi. Oczywiście, aby było to możliwe, trzeba spełnić określone wymagania, m.in. udokumentować istnienie należności. Jednak skorzystanie z tej opcji nie jest skomplikowane i warto wiedzieć, że dzięki niej możemy zabezpieczyć wierzytelności już istniejące lub przyszłe.

W podobny sposób działa ubezpieczenie należności. Ubezpieczyciel sprawdza sytuację finansową partnera biznesowego i na odstawie tej analizy ustala sumę, do której zapewni ochronę polegającą na zobowiązaniu się do wypłaty odszkodowania w przypadku niewypłacalności kontrahenta. – Co istotne, to rozwiązanie jest efektywne, dlatego, że ubezpieczyciel na bieżąco weryfikuje i aktualizuje gromadzone dane. Jeżeli firma, z którą nawiązaliśmy współpracę, zacznie mieć problemy finansowe, takie informacje są nam przekazywane. Można wtedy zacząć działać, wdrożyć odpowiednie rozwiązania i zabezpieczyć sytuację finansową swojej firmy – dodaje Dariusz Łupiński, ekspert Intrum.

Lepiej zapobiegać niż leczyć, czyli jak sprawdzić partnera biznesowego

W przypadku, kiedy nawiązujemy dłuższą współpracę z jakąś firmę, warto sprawdzić historię naszego potencjalnego partnera biznesowego, szczególnie jego historię kredytową czy sytuację finansową. Z takiej analizy możemy wywnioskować, czy będzie to terminowy płatnik – a nawet więcej – czy w ogóle warto robić z nim interesy. Upewnijmy się, że dana firma istnieje legalnie i jest wypłacalna, a nie, jest np. w trakcie likwidacji lub podjęła kroki, by ogłosić upadłość.

Warto zacząć od sprawdzenia podstawowych danych firmy, naszego potencjalnego partnera biznesowego, takich jak NIP, REGON czy numer KRS w dostępnych rejestrach. Możemy zrobić to online bez odwiedzania wielu urzędów, co szczególnie w pandemii mogłoby być uciążliwe. Należy pamiętać o tym, że źródło naszego „dochodzenia” zależeć będzie od rodzaju prowadzonej działalności przez firmę X. Te prowadzone przez osoby fizyczne znajdziemy w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG), z kolei spółki prawa handlowego (m.in. spółki z o.o. czy spółki jawne) w KRS.

Co istotne, w przypadku sprawdzenia wiarygodności kontrahenta, w Dziale IV wypisu z KRS znajdziemy m.in. dane dotyczące ewentualnych zaległości przedsiębiorstwa, np. wobec ZUS-u czy o prowadzonych aktualnie egzekucjach komorniczych. – Czerwonym światłem ostrzegawczym mogą być również informacje, które znajdziemy w Dziale VI. One powiedzą nam czy spółka nie znajduje się przypadkiem na etapie upadłości lub postępowania likwidacyjnego – zaznacza Dariusz Łupiński, ekspert Intrum.

Oddzielną kwestią pozostaje sprawdzenie, jak dany podmiot wywiązywał się dotychczas ze swoich zobowiązań finansowych wobec swoich partnerów biznesowych. W tym przypadku informacji należy szukać w biurach informacji gospodarczych, w takich rejestrach jak np. „czarna listach dłużników”, na którą trafiają przedsiębiorstwa mające jakiekolwiek zaległości w płatnościach. Takim biurem jest np. Krajowy Rejestr Długów. Jeżeli firma, z którą chcemy rozpocząć współpracę, widnieje w takim spisie, to dla nas wystarczająca informacja, aby nie podejmować tego kroku lub przynajmniej warto go poważnie przemyśleć.

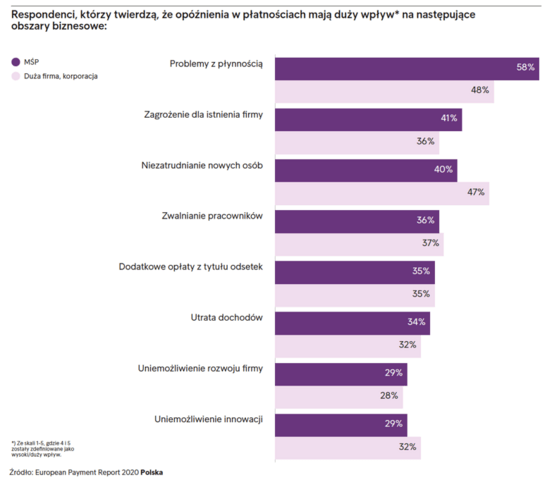

Prowadząc firmę, zawsze warto dbać o to, by nie narażać jej na opóźnione płatności, a w pandemii powinien być to priorytet. Wyniki badania przeprowadzonego przez Intrum pokazują wyraźnie, że mają one negatywny wpływ na biznes. Prowadzą do utraty płynności finansowej, a jeżeli ta sytuacją trwa zbyt długo – nawet do upadłości firmy. Na mniejszą skalę zatory płatnicze zmuszają do redukcji kadry czy uniemożliwiają dalsze inwestycje oraz rozwój.

[1] Intrum, European Payment Report 2020, wrzesień 2020.