Przedsiębiorca w pandemii vs zatory płatnicze. Jak nie przegrać tej walki?

Przedsiębiorca w pandemii vs zatory płatnicze. Jak nie przegrać tej walki?

Nagromadzenie się przeterminowanych zadłużeń, które przechodzą na kolejnych kontrahentów, pozostających ze sobą w zależności biznesowej – to definicja zatorów płatniczych. Jeżeli jeszcze przed pandemią były one jednym z głównych problemów polskiej gospodarki, to korona-kryzys sprawił, że opóźnione płatności stały się niestety codziennością wielu firm. Jak wynika z raportu Intrum ”European Payment Report 2020”, faktury opłacane po terminie przez klientów i kontrahentów są już problemem dla 7 na 10 przedsiębiorców w naszym kraju, a czas oczekiwania na zapłatę w porównaniu z 2019 r. w sektorze B2B wydłużył się o 36 dni, a w sektorze publicznym o 54 dni! W dodatku nie brakuje głosów mówiących o tym, że „prawdziwa” recesja będąca skutkiem pandemii, dopiero ma przyjść, więc można przypuszczać, że liczby za jakiś czas będą jeszcze bardziej alarmujące. Czy to znaczy, że firmy, które mimo niełatwej rzeczywistości zdołały utrzymać się na rynku i nie narzekają na swoją kondycję finansową, i tak są na straconej pozycji, bo to kwestia czasu, kiedy i one odczują konsekwencje zatorów płatniczych? Nic bardziej mylnego!

Opóźnione płatności jeszcze przed pandemią były jedną z głównych bolączek przedsiębiorców. To, w jaki sposób korona-kryzys nasilił negatywne tendencje, pokazuje wskaźnik, jakim jest luka płatnicza, czyli różnica między oferowanymi terminami płatności, a czasem w którym faktury są realnie uiszczane. Dane zebrane przez Intrum pokazują, że jeżeli chodzi o sektor B2B w 2019 r. czas oferowany na zapłatę, jak i ten, w którym faktury były realnie opłacane wynosił tyle samo: 26 dni. W 2020 r. sytuacja zmieniła się diametralnie. Liczby te wynoszą analogicznie 45 i 62 dni, czyli pojawiła się luka płatnicza wynosząca aż 17 dni. – Należy pamiętać o tym, że są to wartości uśrednione, tzn. w rzeczywistości niemała grupa firm czeka na należności jeszcze dłużej. W trudnej sytuacji znalazły się przedsiębiorstwa świadczące usługi dla klientów i partnerów biznesowych z tzw. listy branż zagrożonych, które dotknęły największe obostrzenia i które z powodu obniżonych dochodów nie mogą terminowo wywiązywać się ze swoich zobowiązań finansowych – komentuje Dariusz Łupiński, ekspert Intrum.

Na wspomnianej liście znalazły się m.in. przedsiębiorstwa z branży transportowej.

– Z analiz INELO wynika, że na przestrzeni pierwszych trzech covidowych miesięcy (marzec-maj 2020) wśród firm transportowych nastąpił wzrost niezapłaconych faktur w przedziale 1-30 dni. Liczba tych faktur po terminie płatności wzrosła aż o 30 proc. Maj częściowo zmienił ciężką sytuację sektora przez wprowadzenie „tarczy dla transportu”, refinansowanie posiadanych leasingów w komercyjnych spółkach i towarzystwach leasingowych. Kolejna poprawa w transporcie drogowym nastąpiła w miesiącach letnich, dzięki programom rządowym, ale również dzięki zwiększającej się liczbie kilometrów przejechanych przez floty. Należy jednak dodać, że wspomniane wsparcie nie objęło firm zajmujących się przewozem osób. Dopiero Tarcza 7.0 uruchomiona w styczniu 2021 r. przewidywała dofinasowanie dla przedsiębiorstw, które nie zaprzestały przewozów autobusowych. Walcząc o zachowanie płynności finansowej, część firm transportowych postanowiła się przebranżowić, szukając zleceń szczególnie w branży spożywczej i medycznej. Niestety, nie wszyscy mogli dokonać takiego kroku. W szczególności dotyczyło to specyficznych przewozów, takich jak transport samochodów. Podsumowując rok 2020, należy stwierdzić, że korona-kryzys odcisnął swoje piętno na sektorze transportowym. W stosunku do 2019 r. w transporcie nastąpił wzrost liczby upadłości i restrukturyzacji firm o 36 proc. – wyjaśnia Szymon Hyrnik, ekspert INELO.

Transport i spedycja to oczywiście jedna z wielu kluczowych branż dla naszej gospodarki, która odczuła skutki pandemii. Firmy, których sytuacja finansowa pogorszyła się w ciągu ostatniego roku, niestety przyczyniają się do wzrostu skali opóźnionych płatności w gospodarce. Ten problem jest „zaraźliwy” – mechanizm powstawania zatorów płatniczych pokazuje jasno – z powodu niewypłacalnych klientów i kontrahentów, sam wierzyciel w prosty sposób może stać dłużnikiem. Jakie jest zatem wyjście z tej sytuacji?

Lepiej zapobiegać niż leczyć, czyli postaw na monitoring płatności

Zarówno przedsiębiorcy, którym udało się zachować płynność finansową w pandemii i nie chcą narażać się na jej utratę w przyszłości, jak i ci, którzy chcą przerwać błędne koło powstawania kolejnych zatorów płatniczych i nie doprowadzić do upadłości swojego biznesu, powinni postarać się, aby opóźnione płatności nie miały w ogóle miejsca w firmie i nie niosły negatywnych konsekwencji. Łatwiej powiedzieć niż zrobić? Niekoniecznie, bo w tym aspekcie skutecznym rozwiązaniem jest monitoring płatności.

– Problemem polskich przedsiębiorców jest to, że zbyt długo czekają z podjęciem jakichkolwiek działań. Szukają pomocy, by poradzić sobie z niewypłacalnymi kontrahentami, kiedy ci zwlekają z zapłatą miesiąc, trzy, a nierzadko i pół roku. Prawda jest taka, że statystycznie z każdym tygodniem szanse na odzyskanie środków maleją. Dlatego najlepiej zacząć działać szybko. Warto zainwestować w monitoring płatności (system, który będziemy obsługiwać samodzielnie lub możemy zwrócić się z tym zadaniem do firmy zewnętrznej), dzięki któremu będzie można „śledzić” to, co się dzieje z daną fakturą już od momentu jej wystawienia. System powiadomi o tym, kiedy termin na zapłatę minął. Przedsiębiorca wtedy sam decyduje, czy chce dalej czekać, czy woli od razu skorzystać z usług profesjonalnej firmy windykacyjnej, która pomoże w efektywnym odzyskaniu należności i przejmie na siebie cały stres związany z tym faktem – podpowiada Dariusz Łupiński, ekspert Intrum.

Wymaganie przedpłaty to dobry pomysł

Narzędzia z obszaru prewindykacji, takie właśnie jak monitoring płatności, pozwalają ograniczyć ryzyko związane z klientami i kontrahentami, którzy nie płacą na czas. Warto również sięgać po rozwiązanie, które jest w zasięgu każdego przedsiębiorcy. Mowa o wymaganiu przedpłaty, czyli jakiejś części umówionej kwoty – zapłaty za towary czy usługi, które dopiero mają być dostarczone.

Firma minimalizuje w ten sposób ryzyko narażenia się na pogorszenie płynności finansowej. W razie rozwoju czarnego scenariusza, lepiej bowiem uzyskać nawet tylko część należnych środków od razu, niż potem czekać tygodniami na zapłatę całości albo dochodzić swoich praw przed sądem. – Przedpłata, oprócz podpisanej umowy czy zlecenia, jest także kolejnym dowodem na to, że dana realizacja została zlecona. Kontrahentowi będzie trudniej „wymigać się” od zapłaty reszty należności, jeżeli już potwierdził, że daną sumę jest winien – uzupełnia Dariusz Łupiński, ekspert Intrum.

Ważne: stosowanie przedpłaty jest szczególnie istotne w przypadku firm działających w tzw. niszy lub tych, które produkują na zamówienie i sprzedaż ich wyrobów innemu klientowi byłaby niemożliwa z różnych względów, a to naraziłoby firmę na straty finansowe.

Gwarancja bankowa – sposób na ochronę finansów firmy

Prowadzenie własnego biznesu zawsze wiąże się z ryzykiem, a zdecydowanie wzrosło ono w pandemii, kiedy sytuacja finansowa wielu kontrahentów i klientów uległa pogorszeniu. Przedsiębiorca może zdjąć z siebie część tego stresu i sięgnąć po bardziej „zdecydowane” rozwiązania, pozwalające uniknąć opóźnionych płatności. Jednym z nich jest gwarancja bankowa, która może okazać się szczególnie przydatna, kiedy klientami naszej firmy są inne podmioty z sektora B2B.

To zobowiązanie się banku do zapłaty firmie określonej kwoty wskazanej w gwarancji, na wypadek, gdyby jej kontrahent czy partner biznesowy nie wywiązał się z obowiązku uiszczenia faktury. W takiej sytuacji pieniądze są wypłacane wierzycielowi. Oczywiście, aby było to możliwe, trzeba spełnić określone wymagania, m.in. udokumentować istnienie należności. Jednak skorzystanie z tej opcji nie jest skomplikowane i warto wiedzieć, że dzięki niej możemy zabezpieczyć wierzytelności już istniejące lub przyszłe.

W podobny sposób działa ubezpieczenie należności. Ubezpieczyciel sprawdza sytuację finansową partnera biznesowego i na podstawie tej analizy ustala sumę, do której zapewni ochronę polegającą na zobowiązaniu się do wypłaty odszkodowania w przypadku niewypłacalności podmiotu czy klienta, z którym robimy interesy. – Co istotne, to rozwiązanie jest efektywne, dlatego, że ubezpieczyciel na bieżąco weryfikuje i aktualizuje gromadzone dane. Jeżeli firma, z którą nawiązaliśmy współpracę, zacznie mieć problemy finansowe, takie informacje są nam przekazywane. Można wtedy zacząć działać, wdrożyć odpowiednie rozwiązania i zabezpieczyć sytuację finansową swojej firmy – dodaje Dariusz Łupiński, ekspert Intrum.

Wsparcie firm windykacyjnych potrzebne jak nigdy wcześniej

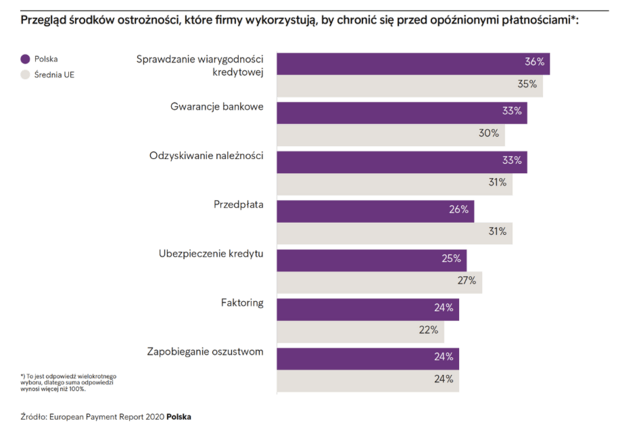

Gwarancje bankowe, jak i wymaganie przedpłaty znalazły się na liście środków, które stosują respondenci badania Intrum[1], by chronić się przed opóźnionymi płatnościami. Wśród popularnych metod jest też odzyskiwanie należności. Korzystanie z pomocy firm windykacyjnych, by otrzymać zapłatę za oferowane produkty i usługi już przed pandemią dla wielu firm było bardzo ważne, ponieważ pomagało dbać o płynność finansową, a teraz w korona-kryzysie, stało się kluczowe. W przypadku wielu biznesów może zadecydować o ich być albo nie być i o tym, czy dane przedsiębiorstwo zdoła się utrzymać się na rynku.

– Niestety, prawda jest taka, że w pandemii opóźnione płatności mają i będą mieć miejsce i być może nie uda nam się uniknąć kontaktu z niewypłacalnymi klientami oraz kontrahentami. Wtedy warto zwrócić się o pomoc do profesjonalnej firmy windykacyjnej, która posiada narzędzia oraz know-how do tego, by skontaktować się w naszym imieniu z zadłużonym podmiotem czy konsumentem. W ten sposób pomaga zadbać o płynność finansową przedsiębiorstwa. Ma to istotne znaczenie, kiedy opóźnione płatności stanowią duży odsetek dochodów danej firmy, a każda wystawiona i nieopłacona faktura wpływa na pogorszenie się jej sytuacji finansowej – Dariusz Łupiński, ekspert Intrum.

[1] Intrum, European Payment Report 2020, wrzesień 2020.