Wzrasta społeczne przyzwolenie na nadużycia konsumenckie w obszarze finansów

Wzrasta społeczne przyzwolenie na nadużycia konsumenckie w obszarze finansów

Blisko 90 proc. Polaków deklaruje, że oddawanie długów jest zawsze obowiązkiem moralnym – wynika z najnowszego badania Moralność finansowa Polaków, zrealizowanego przez Związek Przedsiębiorstw Finansowych, w partnerstwie z Intrum, BIG InfoMonitor, Ikano Bank i Smartney. Z roku na rok wzrasta jednak poziom społecznego przyzwolenia na nadużycia w obszarze finansów.

Najnowsza, piąta już edycja badania została przeprowadzona w okresie, w którym w naszym kraju obowiązywał stan epidemii spowodowany przez światową pandemią COVID-19. Na opinie respondentów wpływały nastroje kształtowane nie tylko przez obawy o zdrowie i uciążliwości związane z ograniczeniami w poruszaniu się czy izolacją społeczną, ale także niepewność dotyczącą finansowych problemów codziennego życia, jak również perspektywa zbliżającego się kryzysu gospodarczego. Poziom akceptacji normy zobowiązującej do zwracania długów jest niższy niż przed rokiem, jednak nadal blisko 90 proc. Polaków deklaruje, że oddawanie długów jest zawsze obowiązkiem moralnym.

– Norma nakazująca wywiązywanie się z podjętych zobowiązań finansowych, czyli spłacanie zaciągniętych długów, jest jedną z najbardziej uniwersalnych norm moralnych. Jej uzasadnienie opiera się z jednej strony na szacunku dla cudzej własności, z drugiej zaś odwołuje się do wartości, jaką stanowi zasada dotrzymywania umów. Jak wiadomo, wartości te stanowią etyczny fundament, na którym bazuje gospodarka kapitalistyczna – podkreśla prof. Anna Lewicka-Strzałecka z Instytutu Filozofii i Socjologii PAN, autorka koncepcji badania.

Etyczne standardy konsumentów coraz niższe

Indeks Akceptacji Nieetycznych Zachowań Finansowych w 2020 roku wyniósł 46,2 proc. co oznacza, że blisko połowa Polaków jest skłonna usprawiedliwić odstępstwa od obowiązujących norm prawnych bądź standardów etycznych w finansach. Wartość tego indeksu okazała się wyższa niż w roku ubiegłym (było to nieco powyżej 40 proc.) i w latach poprzednich. Wskazuje to na tendencję w kierunku obniżania etycznych standardów konsumentów, której źródłem, szczególnie w ostatnim czasie, może być spowodowana epidemią niepewność sytuacji finansowej, zarówno poszczególnych gospodarstw domowych, jak i całej gospodarki.

– Zauważamy niebezpieczny trend akceptowania działań oderwanych od powszechnie przyjętych zasad, np. w celu usprawiedliwienia unikania spłacania długów. Nie można przejść obojętnie wobec takiego wzrostu akceptacji dla nieetycznych zachowań finansowych, bowiem ich konsekwencje społeczne, jak również gospodarcze będą odczuwać wszyscy. W ekosystemie finansowym i gospodarczym mechanizmy są ze sobą powiązane i wraz ze wzrostem liczby niewłaściwych zachowań, rosną np. ceny usług dla tych konsumentów, którzy przestrzegają reguł i zachowują się rzetelnie – wyjaśnia Marcin Czugan, Prezes Zarządu ZPF.

Na największy poziom społecznego przyzwolenia, niemal dwóch trzecich badanych, może liczyć praca na czarno, by uniknąć ściągania długów z pensji. Niecałe 60 proc. Polaków jest skłonnych usprawiedliwić przepisywanie majątku na rodzinę, by uciec przed wierzycielem, a 54,2 proc. – zachowania polegające na częstej zmianie rachunków bankowych, by zapobiec zajęciu środków przez komornika. Ponad połowa respondentów akceptuje płacenie gotówką bez paragonu, by uniknąć płacenia VAT, podczas gdy 38 proc. usprawiedliwia wykorzystywanie nadarzającej się okazji w postaci błędu kasjera, który pomylił się na swoją niekorzyść. Najbardziej rygorystycznie respondenci odnoszą się do wyłudzania pieniędzy za pomocą fałszywych dokumentów – usprawiedliwia je tylko 9 proc. respondentów.

Moralność a rynek kredytowy

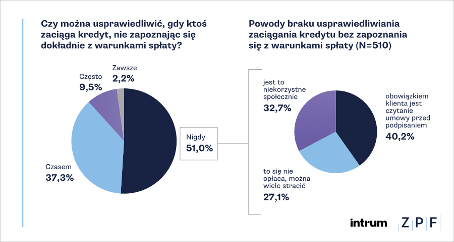

Aż 53 proc. respondentów legitymizuje zatajanie informacji uniemożliwiających wzięcie kredytu, a prawie połowa badanych osób usprawiedliwia zachowanie polegające na zaciąganiu zobowiązań finansowych bez dokładnego zapoznania się z warunkami ich spłaty. To ostatnie zachowanie nie jest w żaden sposób sankcjonowane prawnie, ma jednak wymiar etyczny i konkretny wpływ na gospodarkę. Warto zauważyć, że kredytodawcy mają prawny obowiązek udzielania wyczerpujących i precyzyjnie określonych informacji dotyczących warunków udzielanego kredytu, toteż lekceważenie tych informacji przez konsumentów może skutkować stratami nie tylko dla jednostki, ale ma także niekorzystne skutki społeczne.

– Niestety, konsumenci często są nieświadomi tego, że np. banki dlatego drobiazgowo sprawdzają historię oraz zdolność kredytową, żeby upewnić się, że dana osoba będzie w stanie spłacić zobowiązanie. Jeżeli zataimy przed kredytodawcą pewne fakty, możemy ściągnąć na siebie problemy finansowe, z którymi będziemy borykać się przez długie lata. Gdy postępuje w ten sposób wiele osób, banki same zaczynają mieć problemy. Zdarza się, że konsumentów interesuje tylko to, czy kwalifikują się do otrzymania pieniędzy. Nie czytają dokładnie umowy, w której zawarte są ważne informacje np. warunki spłaty. To błąd, bo może okazać, że np. zmienne oprocentowanie kredytu nadwyręży budżet lub w ogóle uniemożliwi terminowe regulowanie należności – mówi Agnieszka Surowiec z Intrum Sp. z o.o., Członek Komisji Etyki ZPF.

Jednocześnie, aż 33 proc. osób spośród respondentów, którzy nie są skłonni usprawiedliwiać podpisywania umów bez zapoznania się z nimi, jest świadomych niekorzystnych skutków społecznych takiego zachowania, a 27 proc. zauważa, że się to nie opłaca i można wiele na tym stracić.

Wzrasta znajomość biur informacji gospodarczej - o BIG-ach słyszało już 85,6 proc. polskich konsumentów

Prowadzące rejestry dłużników Biura Informacji Gospodarczej (BIG) są coraz powszechniej znane Polakom. Z ostatniej fali badania wynika, że słyszała o nich zdecydowana większość konsumentów, bo 85,6 proc. i jest to o 0,6 pkt. proc. więcej niż przed rokiem. Znajomość biur informacji gospodarczej rośnie wraz z wiekiem i wykształceniem badanych. Bardziej znane są również wśród osób, które sięgają po pożyczki czy kredyty.

– Badane osoby oceniły też biura gromadzące informacje o dłużnikach. Niemal połowa postrzega je pozytywnie, co dziesiąta osoba negatywnie, a ponad dwie piąte respondentów nie ma na ich temat zdania. Blisko trzy piąte badanych wskazało na pozytywny efekt działania BIG-ów, tj. ich pomoc w unikaniu problemów, których przysparzają nierzetelni klienci, a ponad dwie piąte przyznało, że BIG-i ułatwiają odzyskiwanie pieniędzy od dłużników. Więcej niż jedna trzecia uważa, że działalność biur utrudnia uzyskanie kredytu lub pożyczki, co jest faktem, ale taka właśnie jest rola BIG-ów – wskazuje Sławomir Grzelczak, Prezes BIG InfoMonitor. – Wpis działa mobilizująco na dłużników, bo wiele firm zanim podpisze kontrakt czy umowę sprawdza w rejestrze prowadzonym przez BIG wiarygodność płatniczą potencjalnego klienta. Ta metoda motywuje nierzetelnych płatników do spłaty, bo tylko w ten sposób mogą odblokować sobie dostęp do wielu usług. Po uregulowaniu zobowiązań w BIG nie pozostaje bowiem żaden ślad po wcześniejszych problemach finansowych czy to konsumenta, czy firmy – dodaje.

Stąd też zapewne dość powszechna w badaniach deklaracja szybkiej spłaty długu z myślą o wykreśleniu z rejestru, choć w czasach pandemii nieco mniej popularna niż w ubiegłym roku. Obecnie 77 proc. badanych mówi, że spłaciłoby dług, by zostać wykreślonym z rejestru dłużników, przed rokiem takiej odpowiedzi udzieliło 80 proc. badanych. Przybyło natomiast osób, które spłaciłyby zobowiązanie dopiero w sytuacji, gdyby wpis utrudniał im życie do 17,6 proc. z 15 proc. Z kolei odsetek ankietowanych deklarujących, że nie byliby skłonni do uregulowania zobowiązania, nawet po wpisie, utrzymał się na niemal identycznym poziomie i wynosi 6 proc. wobec 5,7 proc. w 2019 r. Wiele jednak zależy od sytuacji życiowej, respondenci, którzy zaciągnęli kredyt lub pożyczkę i mają problem ze spłatą, odpowiadają inaczej. Spośród nich tylko połowa od razu zwróciłaby dług, aby zostać wykreślonym z rejestru. Dwie piąte (39 proc.) spłaciłoby go dopiero wtedy, gdyby wpis utrudniał im życie (spadek o 1,1 pkt. proc.), a 11 proc. w żadnej z powyższych sytuacji nie byłoby skłonne do zapłacenia rachunku czy raty i tu odnotowano wzrost 2,1 pkt. proc. w porównaniu z 2019 rokiem.

Zaległości Polaków wynoszą już prawie 82 mld zł

Postawy wobec regulowania zobowiązań, ale również kłopoty finansowe decydują ostatecznie o wciąż rosnącej liczbie osób z zaległościami. Według danych, z baz Rejestru Dłużników BIG InfoMonitor oraz Biura Informacji Kredytowej, na koniec czerwca problemy ze spłatą różnego rodzaju bieżących rachunków oraz kredytów i pożyczek miało 2 860 766 osób, tylko w BIG InfoMonitor wpisanych było 2 259 541 osób. Łączna kwota zaległości wyniosła 81 806 900 590 zł. W porównaniu z końcem 2019 r. liczba niesolidnych dłużników wzrosła o ponad 64 tys. osób, a zobowiązania przeterminowane o min. 30 dni, na co najmniej 200 zł podwyższyły się o 4,1 mld zł.

– Widzimy, że II kw., który upłynął w cieniu lockdownu okazał się dla Polaków szczególnie trudny, w tym okresie zaległości podwyższyły się o 2,05 mld zł, czyli tak samo jak w I kw. Tymczasem zwykle znaczące zmiany przeterminowanych zobowiązań konsumentów notowaliśmy na początku roku, jako konsekwencję przesadzonych wydatków na święta Bożego Narodzenia i nadmiernych zakupów na wyprzedażach z końca roku. Wiosną zazwyczaj było lepiej, ale ten rok okazał się inny również pod tym względem – zaznacza Sławomir Grzelczak.

Publikacja dostępna również w formacie: doc